O Tesouro Direto é uma das opções de investimento mais seguras e acessíveis do Brasil. Em 2025, ele continua atraindo tanto iniciantes quanto investidores experientes que buscam rentabilidade acima da poupança, liquidez e proteção contra inflação.

Mas você sabe quais são os tipos de Tesouro Direto, como eles funcionam e qual deles é o mais indicado para seus objetivos?

Neste guia completo, você vai aprender:

- As diferenças entre Tesouro Selic, Tesouro Prefixado e Tesouro IPCA+

- Qual título é mais vantajoso em 2025, segundo seu objetivo financeiro

- Como evitar os principais erros que iniciantes cometem

- Dicas para começar a investir ainda hoje, mesmo com pouco dinheiro

Por que o Tesouro Direto é tão procurado em 2025?

Em tempos de incerteza econômica, os brasileiros buscam investimentos de baixo risco. O Tesouro Direto oferece:

- Segurança: você empresta dinheiro ao governo federal, que tem risco de calote muito baixo.

- Acessibilidade: é possível começar a investir com valores a partir de cerca de R$ 30,00.

- Liquidez: você pode vender os títulos em dias úteis, recebendo o dinheiro em um dia útil seguinte.

Além disso, em 2025 as taxas de juros continuam atrativas, tornando os títulos do Tesouro um destaque da renda fixa.

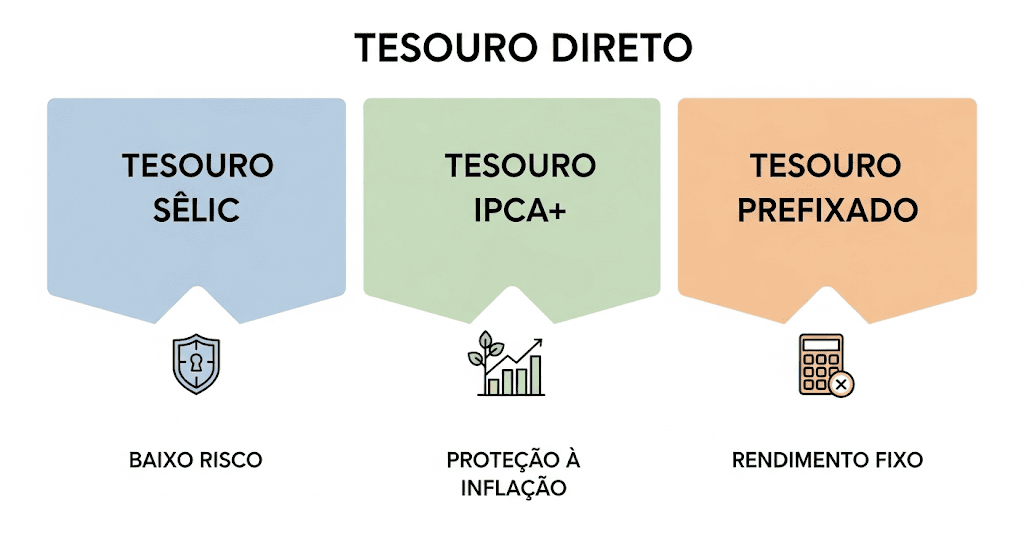

Tipos de Tesouro Direto disponíveis em 2025

Atualmente, você encontra três grandes categorias de títulos no Tesouro Direto. Cada uma tem características próprias de rendimento, prazo e risco.

1. Tesouro Selic

- Rentabilidade: acompanha a taxa básica de juros (Selic).

- Perfil: pós-fixado.

- Indicado para: reserva de emergência ou quem busca liquidez diária e baixo risco.

- Vantagem: praticamente não sofre oscilações de preço se você precisar vender antes do vencimento.

- Exemplo de uso: guardar dinheiro para imprevistos ou objetivos de curto prazo.

Em 2025, a taxa Selic está em níveis atrativos, garantindo retorno consistente com baixo risco.

2. Tesouro Prefixado

- Rentabilidade: taxa de juros definida no momento da compra.

- Perfil: rendimento conhecido desde o início.

- Indicado para: quem acredita que os juros vão cair e quer travar uma taxa.

- Atenção: se vender antes do vencimento e a taxa de juros subir, pode ter prejuízo (marcação a mercado).

- Exemplo de uso: objetivos de prazo médio, como trocar de carro em 3 anos.

Algumas versões oferecem juros semestrais, gerando pagamentos periódicos — útil para quem deseja fluxo de caixa.

3. Tesouro IPCA+ (híbrido)

- Rentabilidade: inflação (IPCA) + taxa fixa.

- Perfil: protege o poder de compra.

- Indicado para: longo prazo, como aposentadoria ou educação dos filhos.

- Risco: pode oscilar se for vendido antes do vencimento.

- Exemplo de uso: quem quer garantir rendimento real acima da inflação.

Em 2025, os títulos IPCA+ continuam com taxas reais atrativas, oferecendo ganho acima da inflação para quem mantém até o vencimento.

Outros títulos especiais

O Tesouro também oferece produtos com objetivos específicos:

- Tesouro Renda+: pensado para quem quer receber uma renda mensal futura, ideal para aposentadoria.

- Tesouro Educa+: voltado para garantir recursos para educação, como faculdade dos filhos.

Esses títulos seguem a lógica do IPCA+, mas com prazos e fluxos de pagamento diferenciados.

Comparação rápida entre os tipos

| Característica | Tesouro Selic | Tesouro Prefixado | Tesouro IPCA+ |

|---|---|---|---|

| Risco de perda no resgate antecipado | Muito baixo | Médio/alto | Médio/alto |

| Liquidez | Alta | Média | Média |

| Proteção contra inflação | Não | Não | Sim |

| Indicação principal | Reserva de emergência | Objetivos de prazo definido | Aposentadoria / longo prazo |

Qual título do Tesouro Direto rende mais em 2025?

A resposta depende do cenário econômico e do seu objetivo:

- Selic: rende de acordo com a taxa básica. Em um cenário de juros altos, costuma ser competitivo.

- Prefixado: pode render mais que Selic se os juros caírem — mas exige manter até o vencimento.

- IPCA+: garante rendimento real (acima da inflação). Se a inflação disparar, é o que melhor preserva seu poder de compra.

Dica de ouro: não existe “o melhor título” para todos. O ideal é escolher de acordo com seu prazo, necessidade de liquidez e tolerância a risco.

Tesouro Direto para diferentes objetivos

| Objetivo | Prazo | Tipo mais indicado | Motivo |

|---|---|---|---|

| Reserva de emergência | Curto | Tesouro Selic | Liquidez e segurança |

| Compra de carro em 3 anos | Médio | Tesouro Prefixado | Previsibilidade de rendimento |

| Aposentadoria em 20 anos | Longo | Tesouro IPCA+ ou Renda+ | Proteção contra inflação e ganho real |

| Renda extra semestral | Médio/Longo | Prefixado ou IPCA+ com juros semestrais | Pagamentos periódicos |

Como começar a investir no Tesouro Direto em 2025

Investir é simples e pode ser feito em poucos passos:

- Abra conta em uma corretora habilitada (muitas não cobram taxa).

- Transfira o dinheiro para a corretora.

- Acesse o site ou aplicativo do Tesouro Direto.

- Escolha o título conforme seu objetivo.

- Defina o valor da aplicação (a partir de cerca de R$ 30).

O Tesouro permite resgatar o dinheiro em dias úteis, com liquidação no dia seguinte.

Tributação e custos

- Imposto de Renda: alíquota regressiva de 22,5% a 15% sobre os rendimentos, dependendo do prazo.

- Taxa de custódia da B3: atualmente 0,20% ao ano (isenta para Tesouro Selic em alguns valores menores).

- Taxa da corretora: a maioria das corretoras já oferece taxa zero.

Erros comuns de iniciantes (e como evitá-los)

- Vender antes do vencimento sem entender a marcação a mercado.

- Investir em títulos longos sem ter uma reserva de emergência.

- Ignorar a inflação ao escolher apenas títulos prefixados.

- Focar só na taxa de juros, sem considerar o prazo e seus objetivos.

Dica: sempre defina o objetivo antes de investir. Isso evita saques antecipados e possíveis perdas.

Estratégias para diversificar em 2025

Mesmo dentro do Tesouro Direto, você pode diversificar:

- Combinar Tesouro Selic (liquidez) com IPCA+ (proteção contra inflação).

- Dividir entre títulos de curto e longo prazo, reduzindo riscos.

- Reinvestir os cupons de juros semestrais para potencializar o efeito dos juros compostos.

Perguntas frequentes

Posso perder dinheiro no Tesouro Direto?

Somente se vender antes do vencimento em um momento desfavorável. Mantendo até o fim, você recebe o rendimento contratado.

Qual é o melhor título para iniciantes?

Geralmente o Tesouro Selic, pela liquidez e menor risco.

Preciso de muito dinheiro para começar?

Não. Com cerca de R$ 30 você já consegue comprar uma fração de título.

Conclusão

O Tesouro Direto 2025 oferece oportunidades para todos os perfis de investidor, do iniciante ao experiente.

Para quem está começando, o Tesouro Selic é a porta de entrada mais segura.

Quem busca proteção contra inflação deve considerar o Tesouro IPCA+, enquanto quem quer travar uma taxa pode aproveitar o Tesouro Prefixado.

A chave é simples: defina seu objetivo, prazo e tolerância a risco, e então escolha o título que mais se encaixa.

Assim, você investe com segurança, aproveita boas taxas e constrói um futuro financeiro mais sólido.

💡 Próximo passo: abra sua conta em uma corretora confiável, estude as taxas atuais e comece com valores pequenos. O importante é dar o primeiro passo e deixar o tempo trabalhar a seu favor.

Confira também este post: Melhores corretoras para começar a investir

[…] Leia mais: Tipos de Tesouro Direto […]

Achei o tema super relevante! O Tesouro Direto em 2025 continua sendo uma das opções mais acessíveis e seguras para quem quer investir com pouco dinheiro e ainda ter previsibilidade. O legal é que existem diferentes tipos de títulos — prefixados, IPCA+ e Selic — que atendem perfis bem distintos de investidores. Na minha opinião, a escolha do “melhor” título vai depender muito do objetivo de cada um: se é proteção contra a inflação, renda extra no futuro ou apenas ter uma reserva com liquidez. O importante é estudar bem as taxas, prazos e alinhar com o planejamento financeiro. Sem dúvida, é um caminho interessante para quem quer começar a investir com segurança.

Com certeza Augusto. Essas opções deveriam ser mais divulgadas para tornar mais acessíveis para todos. Ainda há muito o que se fazer para melhorar a educação financeira no nosso país. Obrigado por seu comentário. Abraço